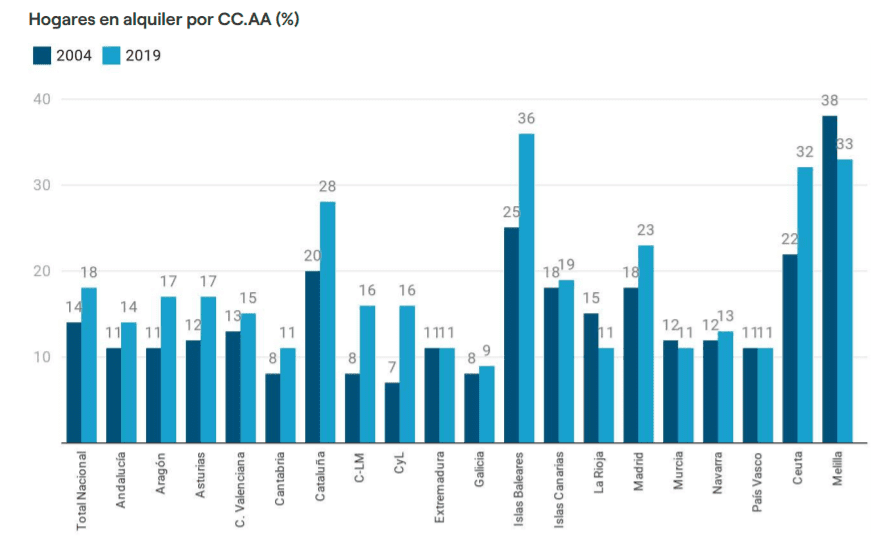

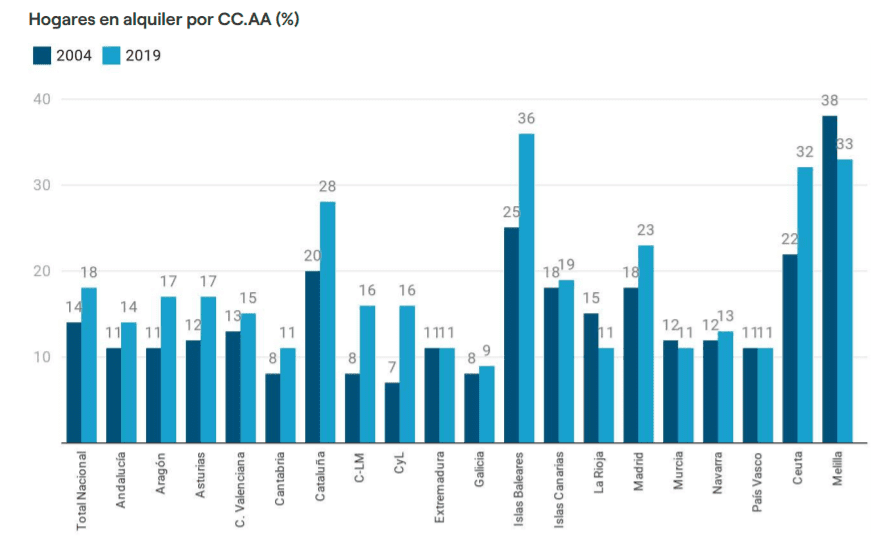

En España, tan solo un 18% de la población vive de alquiler, una cifra muy por debajo de la media europea. Sin embargo, esta situación va a cambiar en los próximos años, siendo necesario el desarrollo de 1,8 millones de viviendas en alquiler para satisfacer la nueva demanda, según la consultora Atlas Real Estate Analytics.

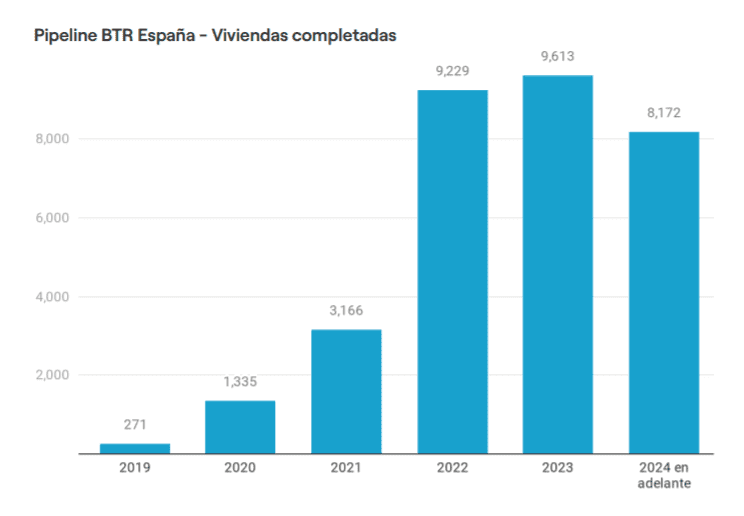

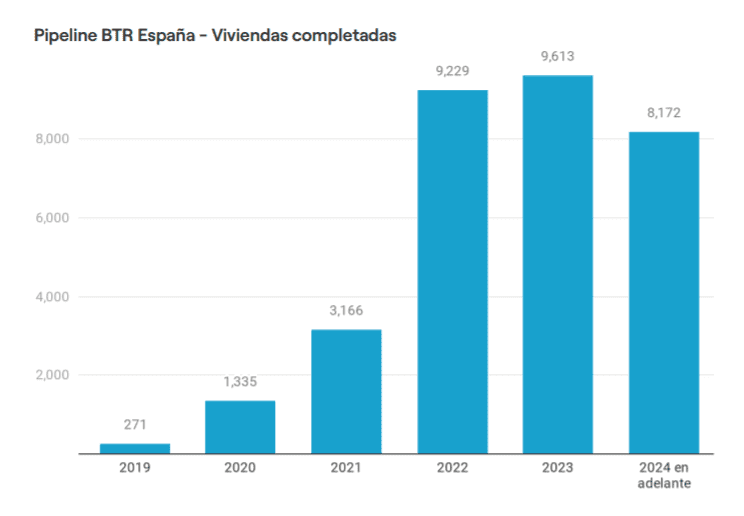

En este sentido, entre 2022 y 2023, se espera que el número de viviendas nuevas en alquiler (BTR) supere las 9.000 unidades entre promoción pública y privada, según explican desde la firma a brainsre.news.

Las operaciones protagonizadas por AXA IM-Real Assets, Kronos Homes, Nuveen Real Estate, DWS y Gestilar figuran entre los movimientos de mayor calado de 2020, con una cartera potencial de entregas que se extiende hasta 2028. A partir de 2024 comenzarán a entregarse viviendas de los principales planes públicos, con desarrollos más a largo plazo que alcanzan hasta 2028. Hasta este año se esperan más de 90.000 viviendas entregadas sumando promoción pública (por ejemplo Plan Vive de la Comunidad de Madrid, Plan 20.000) y privada.

Principales plataformas residenciales en España

| Nombre | Unidades |

| Caixabank | 25.000 |

| Testa Res | 20.000 |

| Albirana | 9.976 |

| Sareb | 9.583 |

| Lazora | 7.000 |

| Fidere Pat | 6.500 |

| AXA IM | 3.619 |

| Vivenio Res | 3.200 |

| ARES | 3.021 |

| Encasa Cibeles | 2.935 |

| Témpore | 2.565 |

| Cevasa | 2.200 |

| Torbei Inv. | 2.170 |

| Cerberus | 1.661 |

Actualmente, 34 compañías atesoran un parque de vivienda en alquiler con 115.000 unidades.

Caixabank capitanea las carteras existentes, con 25.000 viviendas destinadas a ello, seguida muy de cerca por una de las firmas pertenecientes al fondo Blackstone, Testa Residencial, que opera 20.000 unidades, en un ránking donde también figura Sareb (6.883 viviendas en alquiler en el mercado libre y 2.700 cedidas a la Administración Pública para fines sociales), Lazora, la promotora de vivienda en alquiler creada hace años por la gestora española Azora, y también Vivenio y el fondo Ares.

Perfiles distintos

“El pipeline anunciado hasta el momento todavía no es suficiente para satisfacer la demanda potencial, por lo que todavía queda mucho margen de crecimiento”, explica Daniel Bermudez, COO de Atlas Real Estate Analytics. El directivo explica que el perfil del usuario de esta vivienda, es hoy el de hombres con ingresos en la banda media y baja, pero aumenta y va a crecer el peso de parejas jóvenes con uno o dos hijos. «El producto destinado a ello tiene que ser flexible para adaptarse a los cambios de la demanda», recuerda.

Causas del incremento de arrendados

El crecimiento del alquiler, que ha aumentado en todas las franjas de edad salvo en la de mayores de 65 años, y por zonas geográficas (con excepción de Murcia), se debe el encarecimiento de la vivienda en relación a los salarios, mayores restricciones hipotecarias y un aumento de la movilidad laboral, unido el creciente desempleo pandémico, que afecta especialmente a la población joven.

Y aunque este año se ha detectado un descenso de los precios, más acusado en ciudades como Barcelona, donde ha descendido un 6% durante la pandemia, la firma lo achaca al impacto de los pisos turísticos en el mercado y el coronavirus. “Aunque durante la pandemia las diferencias se han acortado y eso ha llevado a alabar la resiliencia de la compraventa, la debilidad de alquiler durante 2020 se debe a causas coyunturales y por lo tanto su recuperación será rápida”, asegura el COO de Atlas.

Dónde se concentra el negocio

El desarrollo de viviendas de BTR no es homogéneo a lo largo de la geografía española. Madrid y su área metropolitana concentran más del 50% de los desarrollos, mientras que Barcelona acumula poco más del 11%.

El resto se encuentra disperso en áreas como Valencia, Sevilla, Pamplona y Málaga. En relación a la demanda, zonas como la Comunidad Valenciana y el País Vasco presentan nichos de mercado todavía infraexplotados, a juicio de Atlas.

Grandes tenedores

La consultora ha querido comprobar la tesis del dominio de los grandes tenedores de carteras de alquiler, que en España hoy son fundamentalmente fondos de inversión internacionales como Blackstone, o nacionales como Azora, es real.

“Pese a tener una presencia escasa en el total del territorio español —poco más del 4% del stock total— sí que tienen una notoria influencia en los principales núcleos urbanos del país; aquellos actores que logren utilizar las economías de escala y el efecto marca, tienen muchas oportunidades de aumentar su influencia”.

Por este motivo, añaden “en los próximos años esperamos fuertes consolidaciones de la vivienda en alquiler en manos de menos propietarios”.

Costes

Para la consultora, el problema del BTR radica en el aumento de los costes de operación y la amenaza de tasas de desocupación altas por un business plan inadecuado, que “pueden hacer inviables muchas inversiones”, advierte el directivo de Atlas Real Estate Analytics.

Además, ponen la atención sobre el hecho de que los fondos interesados en el sector tratan sus inversiones en BTR de una manera similar “a los proyectos de infraestructuras, con retornos estables durante periodos muy largos de tiempo”. Si en 2010 la inversión en residencial de alquiler suponía poco más del 15% del total de inversión inmobiliaria, en tan solo una década esta cifra ha aumentado hasta un 27%. Más de un cuarto de la inversión inmobiliaria global se enfoca en el sector del residencial de alquiler.

Para resolver estos dos factores es necesario que los operadores “potencien” una “imagen de marca” que sea percibida como de calidad por los buscadores de vivienda.